本篇文章將聚焦供需變化��,透過DISCIEN數(shù)據(jù)與HHI模型來分析面板與整機在后拼接時代下格局變化:

表二:HHI模型:界于0到10000之間��,HHI處于10000屬于完全壟斷

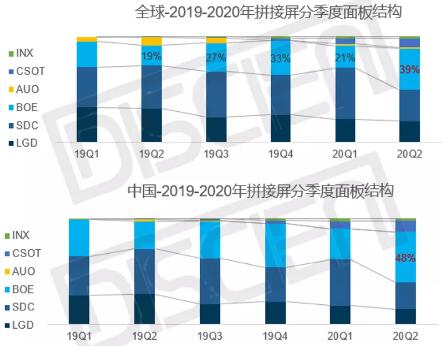

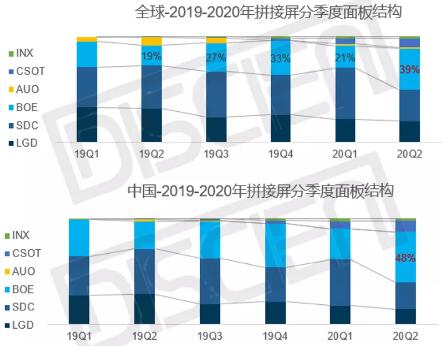

拼接屏上游面板寡占度再次升高���,BOE第二季度躍居全球首位:

據(jù)DISCIEN數(shù)據(jù)顯示�,BOE拼接全球面板市場份額在2020Q2已躍居首位��,SDC.3.5mm的市占大部分被BOE納入囊中�,回顧BOE拼接的成長之路,經(jīng)歷了多年奮戰(zhàn)����,通過其產(chǎn)品線布局及渠道策略,實現(xiàn)了產(chǎn)品線布局從無到有��,從有到全的重大革新��,隨著1.7mm產(chǎn)品的上市����,BOE將成為市場中產(chǎn)品線最全的供應商,覆蓋所有尺寸所有拼縫�;

圖一:全球&中國2019-2020年拼接屏分季度面板結(jié)構(gòu)

數(shù)據(jù)來源:DISCIEN

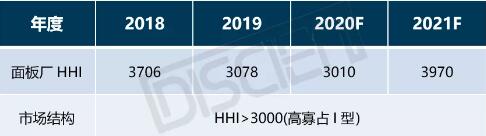

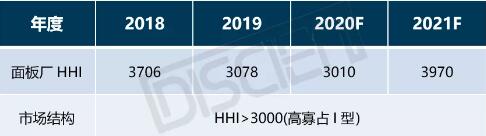

從面板的寡占度來看,拼接屏面板屬于高寡占型市場���,但寡占度隨著國產(chǎn)品牌的導入及成長��,從2018年到2020年有明顯的下降�,隨著SDC的退出,2021年寡占將重回或超越2018年的水平值��。

表三:2018-2021年拼接面板廠HHI值

數(shù)據(jù)來源:DISCIEN

對于面板產(chǎn)業(yè)競爭而言���,前拼接時代是國產(chǎn)與韓系的爭奪之戰(zhàn)����,后拼接時代面臨的將是國內(nèi)品牌之爭��,CSOT隨著產(chǎn)品改善的完成���,將迎來成長期���,同時也將有新進入賽道的品牌HKC。

安防依托雙品牌策略提升市占����,處于競爭I型市場,難成高寡占市場:

2019-2020年安防品牌紛紛成立了子品牌�����,海康-橙科���,大華-豐視,宇視-宇灣�����;子品牌定位為低端市場�,業(yè)務定位于顯控產(chǎn)品,提供高性價比的顯示產(chǎn)品及解決方案��,其目的在于通過低端產(chǎn)品參與到高成長的信發(fā)零售應用以及低端監(jiān)控市場��,而在這個市場中直面競爭的品牌就是中低端Others品牌��,安防品牌在制造端擁有更強的成本把控力����、完善的渠道及售后體系,再加上其品牌影響力��,安防品牌的市占率將重新回升���;那么整機端未來是否會演變?yōu)楦吖颜际袌瞿兀?/p>

圖二:2020H1中國大陸LCD拼接整機TOP3品牌市占率

數(shù)據(jù)來源:DISCIEN

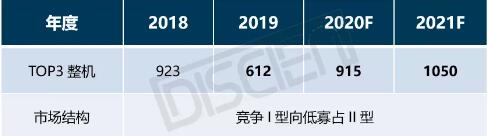

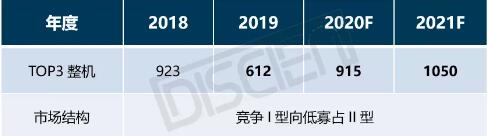

通過HHI模型分析得出:整機TOP3的的集中度2019年相較于2018年有所下降���,主要原因是由于零售市場的成長�����,安防品牌參與較少�,也是進入安防以外市場的徘徊期�����,而在2019年Others品牌份額達到48%�,Others品牌在19年迎來了高增長期。

基于信發(fā)應用及零售行業(yè)的市場特點:項目分散�����,子行業(yè)數(shù)量眾多�,單體訂單較小,定制化需求多等�����,未來整機市場仍難成高寡占市場���,假設2021年TOP3市占率達50%����,HHI值將達1050,也只是競爭型向低寡占II型過渡����,未來向高寡占型市場還有很長的路要走�。

表四:2018-2021年拼接整機廠HHI值

數(shù)據(jù)來源:DISCIEN

拼接屏的供需關系未來有兩種可能,分別為寡頭對寡頭市場�、寡頭對競爭型市場;面板處于寡頭市場已成定局����,整機端目前處于競爭型市場向低寡占市場進軍的階段。目前格局對面板廠更為有利���,面板廠的寡占類型將決定其在市場中主導權的高低程度��,目前趨勢正由低向高攀登���。而整機廠傾向于降低面板廠寡占度,使其擁有更高的議價空間與選擇權��,而能提升議價空間的兩個方向為“提高市占率”“選擇性戰(zhàn)略合作其它的面板廠或面板型號”。

表五:拼接屏供需關系可能性

2020-09-15

2020-09-15

2020-09-15

2020-09-15

2020-09-15

2020-09-15

2020-09-15

2020-09-15