面板行業(yè)本質(zhì)上屬于一個(gè)強(qiáng)周期屬性的行業(yè)�,“周期”����、“情緒”為其較明顯的兩大標(biāo)簽,本文將從市場(chǎng)情緒表現(xiàn)�����、抵御周期性方法等維度說明為什么21年是情緒化的一年���?為什么22年情緒化影響減弱����?面板廠如何在去情緒化背景下盡量避免周期性影響����?

2021年的“情緒”可以從以下三點(diǎn)看出:

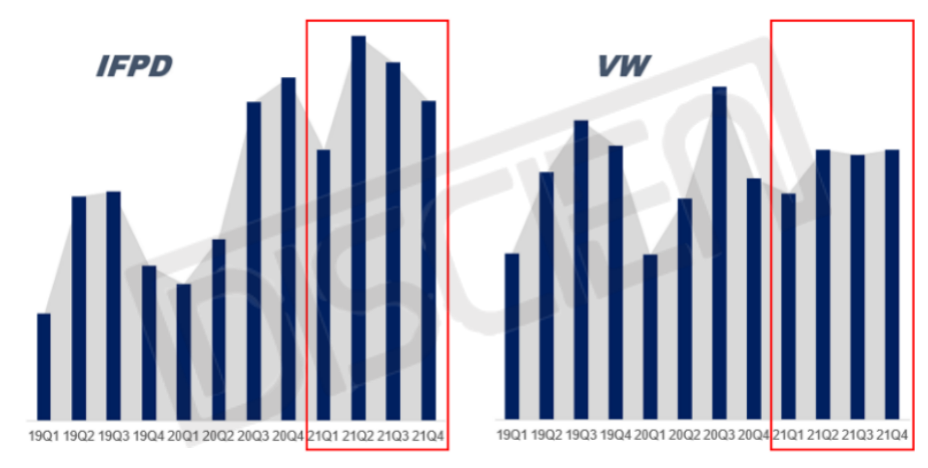

1.出貨節(jié)奏: 從21年IFPD/VW面板分季度出貨變化來看, 21年是受“情緒”影響較嚴(yán)重的一年,需求節(jié)奏被打亂����,其中IFPD和VW產(chǎn)品最為明顯,IFPD市場(chǎng)的旺季由Q3提前至Q2����,VW市場(chǎng)沒有出現(xiàn)傳統(tǒng)的旺季高峰現(xiàn)象,主要原因均為受到上游原材料短缺恐慌情緒的影響��,上半年品牌備貨相對(duì)積極�����,導(dǎo)致下半年需求放緩�����。

圖一:19’Q1~21’Q4全球IFPD/VW面板出貨變化

圖片來源:DISCIEN

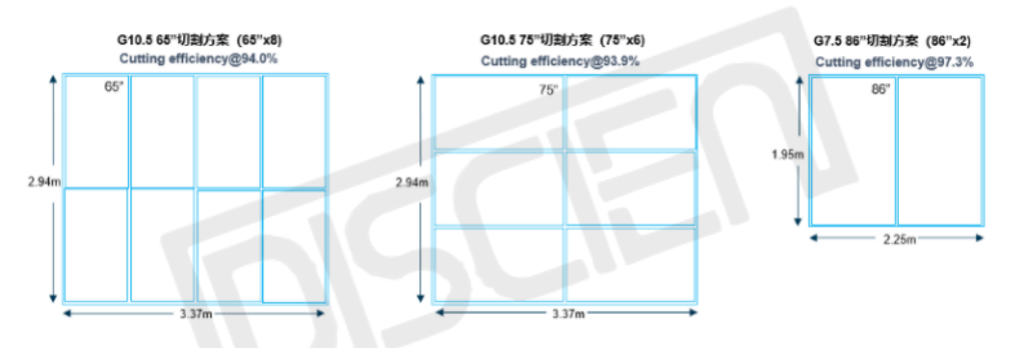

2.供需與價(jià)格變化:21年上半年IFPD/VW面板供需比均高于全年平均水平�,從側(cè)面印證了上半年品牌備貨相對(duì)積極的情況。此外從價(jià)格變化來看�,以86寸IFPD OC及55寸UNB VW OC價(jià)格舉例,86寸IFPD OC價(jià)格于21年7~12月6個(gè)月的下行周期內(nèi)�����,價(jià)格下滑幅度約42.2%���,另外55寸UNB拼接OC的價(jià)格于去年下半年也呈現(xiàn)了明顯的下滑趨勢(shì)���,4個(gè)月內(nèi)的價(jià)格降幅高達(dá)47.4%,高達(dá)40%以上的價(jià)格降幅側(cè)面反映了21年面板行業(yè)情緒化影響����。

3.供需與價(jià)格對(duì)比:以86寸IFPD OC價(jià)格舉例��,上半年從供需比可以看出整體市場(chǎng)處于供過于求的狀態(tài)���,但是面板價(jià)格持續(xù)上漲,反觀下半年�,供不應(yīng)求,面板價(jià)格反而持續(xù)下跌����。導(dǎo)致供需變化與價(jià)格趨勢(shì)相反的原因?yàn)楣┬柚皇怯绊憙r(jià)格變化的其中一個(gè)因素,長(zhǎng)期價(jià)格變化可看供需����,但短期的價(jià)格變化還需考慮市場(chǎng)情緒。

圖二:2021年86” IFPD OC供需比及價(jià)格變化

圖片來源:DISCIEN

2022年商顯面板市場(chǎng)情緒化影響將減弱也可從以下三點(diǎn)得以佐證:

1.消費(fèi)電子需求放緩:導(dǎo)致需求放緩的因素主要包括三點(diǎn)原因��,其一���,隨著疫苗接種率的不斷提升����,海外部分國(guó)家開始逐步解除防疫措施�����,疫情成為常態(tài)化之后 ,宅經(jīng)濟(jì)屬性減弱�,其二���,能源價(jià)格上漲/運(yùn)輸成本上升/紓困政策等多重因素共同導(dǎo)致全球通脹指數(shù)不斷上漲�����,其三�����,航運(yùn)擁堵導(dǎo)致在途庫存增加����,運(yùn)輸成本上漲����。

2.“缺芯”狀況將有所緩解:從供應(yīng)端來看,21年各大晶圓廠如臺(tái)積電��、三星電子��、英特爾、中芯國(guó)際等品牌紛紛宣布了擴(kuò)產(chǎn)計(jì)劃����,晶圓產(chǎn)能將持續(xù)釋放,另外從需求端來看�,雖汽車、IoT等領(lǐng)域晶圓需求將持續(xù)增長(zhǎng)���,但隨著疫情引發(fā)的宅經(jīng)濟(jì)效應(yīng)減弱�����,TV/MNT等消費(fèi)類電子需求放緩���。

3.產(chǎn)能持續(xù)爬坡:根據(jù)DISCIEN數(shù)據(jù)統(tǒng)計(jì),2022年TV面板產(chǎn)能預(yù)計(jì)將同比微幅成長(zhǎng)2.7%��,產(chǎn)能爬坡雖有放緩�,但22年預(yù)計(jì)仍將實(shí)現(xiàn)同比成長(zhǎng)。

在2022年去情緒化背景下�����,面板廠該如何應(yīng)對(duì)周期性風(fēng)險(xiǎn)呢��?DISCIEN在此提出以下五點(diǎn)建議:

1.豐富產(chǎn)品種類:產(chǎn)品多元化布局可有效抵御市場(chǎng)情緒及周期性風(fēng)險(xiǎn),以廣告機(jī)產(chǎn)品為例�,在21年商顯領(lǐng)域其他產(chǎn)品因市場(chǎng)情緒需求節(jié)奏被打亂的情況下,廣告機(jī)面板出貨仍大致呈現(xiàn)穩(wěn)步上漲的趨勢(shì)��,其能抵御市場(chǎng)情緒關(guān)鍵在于其下游產(chǎn)品布局較多�����,跳出傳統(tǒng)信發(fā)應(yīng)用����,涉及領(lǐng)域逐漸擴(kuò)大至智能家居����、無人便利、游戲娛樂��、藝術(shù)媒體等產(chǎn)業(yè)���。

圖三:產(chǎn)品多元化圖譜

圖片來源:DISCIEN

2.加速產(chǎn)品及技術(shù)迭代:針對(duì)IFPD產(chǎn)品�,面板廠正在不斷升級(jí)觸控技術(shù)���,將Touch做在OC里的技術(shù)分為以LGD/BOE為代表的in cell陣營(yíng)��,以及以AUO為代表的on cell陣營(yíng)����。于VW產(chǎn)品,隨著上游玩家的增加��,窄拼縫拼接產(chǎn)品滲透率逐漸提高����,另外Mini LED背光、UHD等高附加值產(chǎn)品也應(yīng)運(yùn)而生�����。另外DS產(chǎn)品隨著智慧城市進(jìn)程加快及停車難等社會(huì)問題驅(qū)動(dòng)���,對(duì)于戶外面板的需求也在逐漸成長(zhǎng)���。最后異形切割技術(shù)催生多樣化顯示產(chǎn)品形態(tài),如條形屏����、圓形屏、方形屏�,應(yīng)用于交通����、零售�、博彩、展覽展示等領(lǐng)域�。

3.優(yōu)化客戶結(jié)構(gòu):先有PC/安防/通訊等企業(yè),后有新東方等教培企業(yè)紛紛跨界入局IFPD市場(chǎng)�,形成由傳統(tǒng)商顯、TV企業(yè)為主的市場(chǎng)到多樣化廠商共同推進(jìn)產(chǎn)業(yè)發(fā)展轉(zhuǎn)變����。另外安防行業(yè)三巨頭海康/大華/宇視均推出其子品牌���,對(duì)于面板廠而言,可借助整機(jī)廠雙品牌策略全方位覆蓋高中低端市場(chǎng)��。

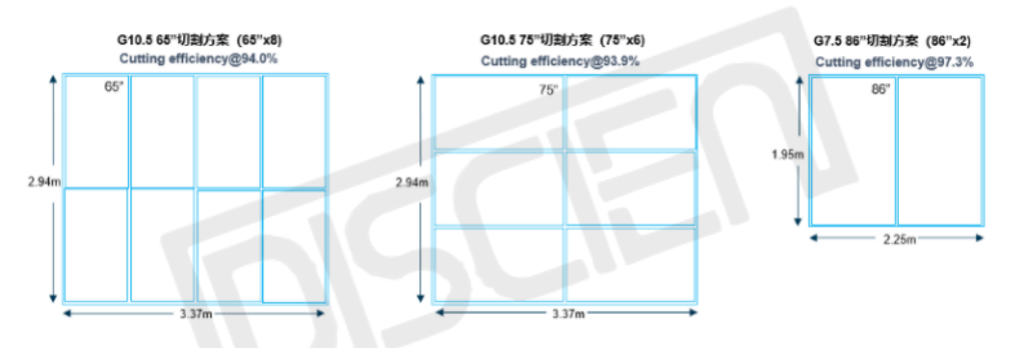

4.提升產(chǎn)線效率:面板廠可根據(jù)產(chǎn)線選擇最優(yōu)產(chǎn)品組合以提高產(chǎn)線利用率��,以65”/75”/86”切割方案舉例�����,G10.5更適合生產(chǎn)65”/75”����,切割利用率近94%��,G7.5更適合生產(chǎn)86”, 切割利用率近97%����。

圖四:65”/75”/86”面板切割方案

圖片來源:DISCIEN

5.加強(qiáng)垂直整合能力:面板廠適當(dāng)縮短產(chǎn)業(yè)鏈條���,可根據(jù)客戶實(shí)際需求提供不同維度的產(chǎn)品及服務(wù)(OC→LCM→TLCM→SET)��,滿足客戶多元化需求的同時(shí)提升自身的盈利空間�。

總結(jié)而言�,22年雖因消費(fèi)電子需求放緩、“缺芯”情況有所緩解���、產(chǎn)能持續(xù)爬坡等因素情緒化影響預(yù)計(jì)將減弱����,但面板行業(yè)的周期性影響是始終存在的�,面板廠如何有效抵御周期性風(fēng)險(xiǎn)?DISCIEN認(rèn)為可從豐富產(chǎn)品種類���、加速產(chǎn)品及技術(shù)迭代����、優(yōu)化客戶結(jié)構(gòu)、提升產(chǎn)線效率�����、加強(qiáng)垂直整合能力這五點(diǎn)思路出發(fā)進(jìn)行規(guī)劃布局��。

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-30

2022-05-27

2022-05-27

2022-05-27

2022-05-27