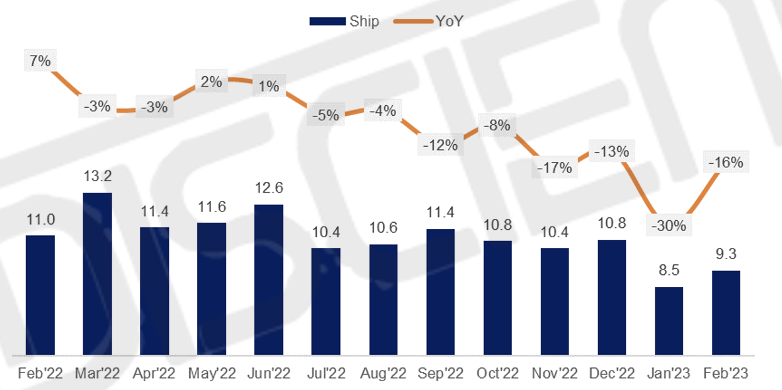

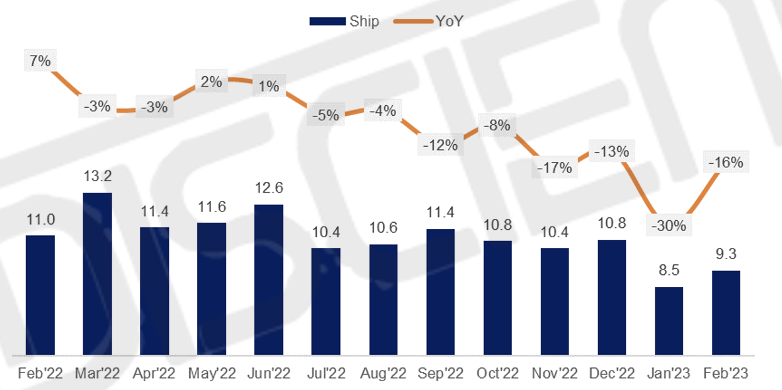

據(jù)DISCIEN數(shù)據(jù)統(tǒng)計(jì),2023年2月MNT品牌出貨9.3M�����,同比下滑16%�����,環(huán)比增長(zhǎng)10%�����。由于中國(guó)網(wǎng)咖市場(chǎng)需求回升�����,加上去年2月份春節(jié)假期效應(yīng)的低基數(shù)下�����,整體市場(chǎng)環(huán)比增長(zhǎng)10%����。但由于目前北美市場(chǎng)需求仍處于弱勢(shì)��,整體MNT出貨仍同比收縮16%�����。

圖一:全球MNT品牌月度出貨規(guī)模

數(shù)據(jù)來(lái)源:DISCIEN 單位:M,%

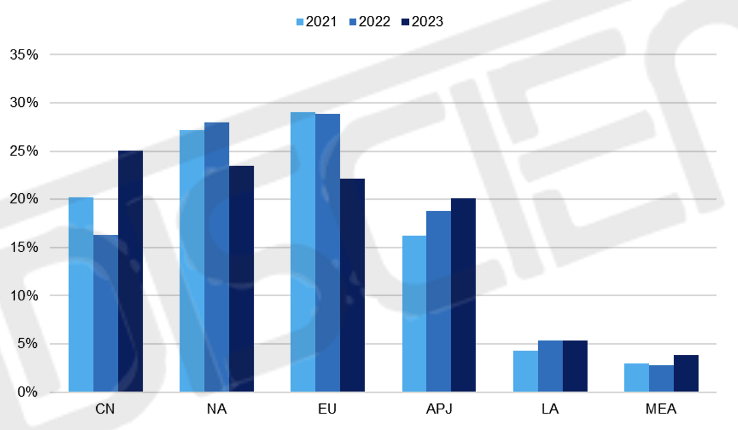

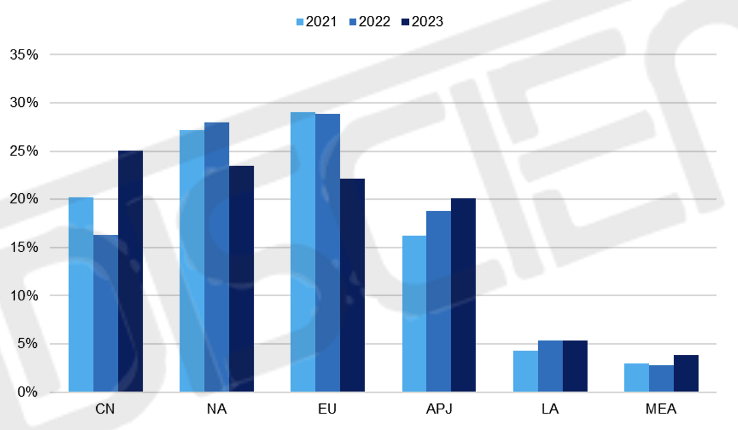

從出貨區(qū)域來(lái)看:

中國(guó)(CN):2月出貨2.3M���,同比增長(zhǎng)29%�����。隨著防疫政策打開(kāi)以及杭州亞運(yùn)會(huì)的利好影響����,中國(guó)網(wǎng)咖市場(chǎng)回暖以及政府陸續(xù)釋放的信創(chuàng)訂單�����,加上去年2月份春節(jié)假期效應(yīng)下的低基數(shù)���,中國(guó)MNT市場(chǎng)2月份出貨同比增長(zhǎng)29%�����,MNT出貨占比提升至25%�。

北美(NA):2月出貨2.2M,同比減少29%����。2月美國(guó)B2C市場(chǎng)需求依然處于低位,同時(shí)B2B市場(chǎng)需求受高科技企業(yè)裁員潮影響回落���。目前的北美區(qū)域市占跌落至24%���,后疫情時(shí)代首次跌破25%。

歐洲(EU):2月出貨2.1M�,同比減少35%。俄烏戰(zhàn)爭(zhēng)的后續(xù)影響仍在持續(xù)���,通脹高企�����、制造業(yè)萎縮以及多國(guó)罷工等多重壓力給歐洲經(jīng)濟(jì)復(fù)蘇前景投下陰影��。MNT B2B/B2C市場(chǎng)需求在此影響下繼續(xù)持續(xù)同比萎縮狀況���,全球出貨占比進(jìn)一步滑落至22%��。

圖二:2月全球MNT整機(jī)出貨分區(qū)域表現(xiàn)

數(shù)據(jù)來(lái)源:DISCIEN單位:%

Top品牌2月表現(xiàn)綜述:

Dell(戴爾):2月出貨1.7M�����,同比減少36%����,仍舊穩(wěn)居第一����。在歐洲通脹高企�����、地緣沖突�����、罷工影響以及北美高科技企業(yè)大量裁員的環(huán)境下���,以歐美作為主戰(zhàn)場(chǎng)出貨表現(xiàn)大幅下滑��,但仍穩(wěn)居第一���。

Samsung(三星):2月出貨1.0M�����,同比減少20%����,排名繼續(xù)位居第二���。雖然Samsung品牌2月份在亞太以及中國(guó)市場(chǎng)產(chǎn)品布局有所增加��,但受限于歐美主戰(zhàn)場(chǎng)拖累�,2月份出貨同比收縮2成��,排名繼續(xù)位居第二位����。

AOC(冠捷):2月出貨0.8M,同比增長(zhǎng)44%���,排名提升至第三位�。由于防疫政策打開(kāi)以及杭州亞運(yùn)會(huì)的利好影響,中國(guó)網(wǎng)咖市場(chǎng)有所恢復(fù)�����,再加上去年出貨低基數(shù)�,AOC/Philips等品牌出貨大幅增加。目前排名暫時(shí)超越HP/LGE位列第三位��。

圖三:2月全球MNT Top品牌出貨表現(xiàn)

數(shù)據(jù)來(lái)源:DISCIEN 單位:M�����,%

HP(惠普):2月出貨0.7M�����,同比下滑40%��,排名繼續(xù)位列第四����。HP的主要出貨區(qū)域是歐美地區(qū)��,而兩大出貨區(qū)域的2B/2C市場(chǎng)都受到宏觀經(jīng)濟(jì)環(huán)境的影響����。因此�����,2月份延續(xù)弱勢(shì)���,排名繼續(xù)位列第四位。

LGE(樂(lè)金):2月出貨0.7M���,同比下滑29%�����,排名跌落至第五�。LGE雖亞太市場(chǎng)能夠維持出貨����,但因主戰(zhàn)場(chǎng)受歐美大環(huán)境弱勢(shì)影響出貨大幅下滑,整體出貨同比繼續(xù)萎縮約3成�����;排名下滑至第五���。

Lenovo(聯(lián)想):2月出貨0.7M�,同比減少30%。Lenovo雖然中國(guó)市場(chǎng)出貨有所支撐����,但因歐美市場(chǎng)受到大盤(pán)弱勢(shì)影響出貨表現(xiàn)下滑,整體出貨繼續(xù)呈現(xiàn)下滑狀況����。隨著下半年中國(guó)市場(chǎng)信創(chuàng)項(xiàng)目以及杭州亞運(yùn)會(huì)等事件,預(yù)計(jì)在MNT出貨上會(huì)有一定拉動(dòng)和回暖�。

2023-04-11

2023-04-11

2023-04-12

2023-04-12

2023-04-12

2023-04-12

2023-04-11

2023-04-11

2023-04-10

2023-04-10

2023-04-10

2023-04-10